今回は、ファンド法務ということで、倒産隔離について見てみたいと思います。

倒産隔離自体はSPV全般で出てくる言葉ですが、本記事では会社型SPV(=SPC)における倒産隔離を取り上げたいと思います。

ではさっそく。なお、引用部分の太字、下線、改行などは管理人によるものです。

メモ

このカテゴリーでは、インハウスとしての法務経験からピックアップした、管理人の独学や経験の記録を綴っています。

ネット上の読み物としてざっくばらんに書いており、感覚的な理解を掴むことを目指していますが、書籍などを理解する際の一助になれば幸いです。

SPCと倒産隔離

倒産隔離というのは、SPVにおいて対象資産そのものに関するリスク以外のリスクを投資家に負わせないための仕組みのことです。英語ではBankruptcy Remotenessになります。

SPCの場合でいうと、

対象資産が元の保有者(以下オリジネーター)やSPCの倒産リスクから隔離されていること

をいい、一般的には、

- オリジネーターの倒産リスクからの隔離

- SPC自体の倒産防止

という2つの観点に分けて整理されています。

以下、順に見てみます。

オリジネーターの倒産リスクからの隔離

これは要するに、対象資産の売り手が倒産してもSPCがその影響を受けないようにするということです。

たとえオリジネーターが倒産しても、投資家やレンダーには約定どおり配当金の支払いや元利金の償還がなされる必要があります(そうでないと、投資しようとする人はいない)。

具体的には、真正売買(True sale)の確保です。真正売買というのは、文字どおり、”本当に売ったのかどうか”ということです。

これは何の話かというと、オリジネーターからSPCへの対象資産の譲渡が、(a)売買なのか、(b)譲渡担保の設定なのか、という判断の話です。

普通に考えれば、オリジネーターからSPCに対象資産を”売却”しているのだから、(a)売買とされることで、何も問題はないようにも思います。

しかし、諸々の事情を総合的に考慮して、「いや、これは売買という形式はとっているけど、実質的に対象資産を譲渡する気はなくて、対象資産を担保に(売買代金という名目で)資金を借りているだけですね」と判断されてしまうと(つまり(b)譲渡担保)、SPCはその対象資産を保有しているのではなく、担保にとっているだけの担保権者ということになります。

別の言い方をすると、オリジネーターからSPCへの対象資産の譲渡が、売買取引ではなく、対象資産を担保とした資金調達(金融取引)とみなされる、ということであり、

- 売買代金の部分は、オリジネーターへの貸付

- 対象資産の譲渡の部分は、金融取引に伴う担保権の設定

と見られます。

真正売買かどうかの判断要素

真正売買かどうかの判断要素には様々なものがありますが、一般的には、

- 契約上、売買の意思が明白であるか

(→売買契約書上に対象資産の譲渡にかかる当事者の売買の意思を明記する) - 譲渡対価が適正か

- 第三者対抗要件が具備されているか

- オリジネーターによる買戻特約がないか

- 会計上のオフバランス要件を充足しているか

- 資産譲渡後のオリジネーターのリスク負担の合理性

- オリジネーターの継続的な関与があるか

などがあるとされています。

真正売買でないと判断されるということは、SPCへの対象資産の譲渡そのものが否定されるということなので、対象資産は未だオリジネーターの所有物ということになります。

このようなおそれのある状態でオリジネーターが倒産した場合に、債権者や管財人などが対象資産の譲渡を否定してくると、オリジネーターの倒産手続にSPCが巻き込まれることになります。

倒産手続では、SPCは(真正売買の否定が認められてしまう場合には)一般の債権を有する担保権者の立場ということになりますが、

- 会社更生手続であれば、担保権であっても更生手続によらないで権利を行使することが基本的に許されない仕組みになっている

- 破産手続や民事再生手続であれば、手続外で権利を行使できるものの(別除権)、当初の予定どおりうまく処分できるとは限らない

ことなどから、利益分配や元利金償還を約定どおり行うことができず、デフォルト(債務不履行)を起こす可能性があります。

また、破産管財人から破産法上の否認権を行使されると、原状回復義務(破産法167条1項)として、オリジネーターは譲渡代金を返還し、SPCは対象資産すべてを破産財団に返還することになります。

譲渡代金の返還については財団債権にはなりますが(破産法168条1項2号)、SPCへの対象資産の譲渡そのものが否定されてしまうことは同じですので、やはり利益分配や元利金償還を約定どおり行うことができなくなる可能性があります。

▽破産法167条1項

(否認権行使の効果)

第百六十七条 否認権の行使は、破産財団を原状に復させる。

▽破産法168条1項

(破産者の受けた反対給付に関する相手方の権利等)

第百六十八条 第百六十条第一項若しくは第三項又は第百六十一条第一項に規定する行為が否認されたときは、相手方は、次の各号に掲げる区分に応じ、それぞれ当該各号に定める権利を行使することができる。

一 破産者の受けた反対給付が破産財団中に現存する場合 当該反対給付の返還を請求する権利

二 破産者の受けた反対給付が破産財団中に現存しない場合 財団債権者として反対給付の価額の償還を請求する権利

こういったリスクがどれだけ潜在しているかというのは、当然投資家の判断に大きな影響を与えるので(元の保有者が倒産したら配当や元利金の支払いが滞るようなところにお金を出す人はいない)、真正売買の確保は、SPCの組成にあたり極めて重要な要素とされています。

SPC自体の倒産防止

これは、SPCそのものが倒産しないようにするということです。

ざっくりいうと、”器に徹させる”ということであり、

- 他の事業に手を出したり、スキームに関係ない他の投資や借入れをしたりしてズッコケてもらっては困るので、余計なことをさせない(「器」だから)

- SPC自ら倒産手続の引き金を引かせない(「器」だから)

という感じになります。

倒産状態の防止(他業禁止など)

SPC自体は、対象資産の保有主体となり投資家やレンダーから資金を調達するための単なる器なので、本来、それ自体が他の事業を行う必要性が乏しいといえます。

むしろ、余計な事業をやってそちらが赤字になったり、余計な投資や借入れをし始めて失敗したら、そのせいでSPCの財務状態が悪化するような事態も考えられます。

そこで、他の事業を営むことや、スキームに関係ない投資などを行うことは通常禁止されます。

具体的には、

- 定款の事業目的をスキームに必要なものに絞りSPCの業務内容を限定する

- レンダーとのローン契約などにおいて、コベナンツ(誓約事項)として、追加借り入れや債券発行を禁止または制限するなどの措置をとる

といったものが挙げられます。

余計なことをしてSPCが倒産状態になるのを防止する、ということです。

なお、流動化や証券化の法定スキーム(特別法を用いたスキーム)では、他業禁止等が法律上明文化されています。

▽資産流動化法195条

(他業禁止等)

第百九十五条 特定目的会社は、資産流動化計画に従って営む資産の流動化に係る業務及びその附帯業務(対価を得て、当該資産流動化計画に記載され、又は記録された特定資産以外の資産の譲渡若しくは貸付け又は役務の提供を行うことを除く。)のほか、他の業務を営むことができない。

2 特定目的会社は、合名会社又は合資会社の無限責任社員となることができない。

▽投資法人法63条

(能力の制限)

第六十三条 投資法人は、資産の運用以外の行為を営業としてすることができない。

2 投資法人は、本店以外の営業所を設け、又は使用人を雇用することができない。

倒産手続開始の防止(倒産申立権の放棄)

これは、SPCの倒産申立てがなされないようにするということです。

万一SPCが倒産状態となったときでも、倒産申立てがなければ倒産手続が開始されることはありませんので、手続開始を防止するための措置がとられます。

具体的には、

- SPCの役員や社員に倒産申立権を放棄する旨の合意をさせる

- 債権者との間で、債権者が倒産手続開始の申立てをすることを禁止する旨の合意をする

といったものが挙げられます(倒産申立権の放棄)。

ただ、倒産申立権の放棄は有効性が解釈上確定しているわけではなく、概ね、債務者の倒産申立権放棄の効力は否定的に、債権者の倒産申立権放棄の効力は肯定的に解されています

オリジネーターの支配力の排除

これらの措置をとったとしても、オリジネーターからの人的・資本的な支配があれば、事実上これらの措置は潜脱されてしまうおそれがあります。

例えば、オリジネーターの関係者がSPCの役員になっていて事実上オリジネーターの意向で動くとか、当初そうでなくとも、オリジネーターが議決権を行使してSPCの役員をそういった者に交代させるといったことです。

そこで、オリジネーターからの支配力を排除してSPCの独立性を確保するために、人的関係・資本関係の切断を行うようにします。

人的関係の切断

人的関係の切断とは、SPCの役員や社員にオリジネーターの関係者がならないようにする、ということです。

普通、SPCの役員などには、オリジネーターから独立した立場にある公認会計士や税理士が就任することが多くなっています。

オリジネーターの関係者がSPCの役員などになるときは、退職する形がとられます。

資本関係の切断

資本関係の切断とは、出資をしないという意味ではなく、出資に伴って議決権の行使をさせないということです。

SPCを設立するのはオリジネーターで、その当初の出資もオリジネーターが出すことが通常ですが、議決権を持っていると、SPCを支配しコントロールすることができてしまいます。

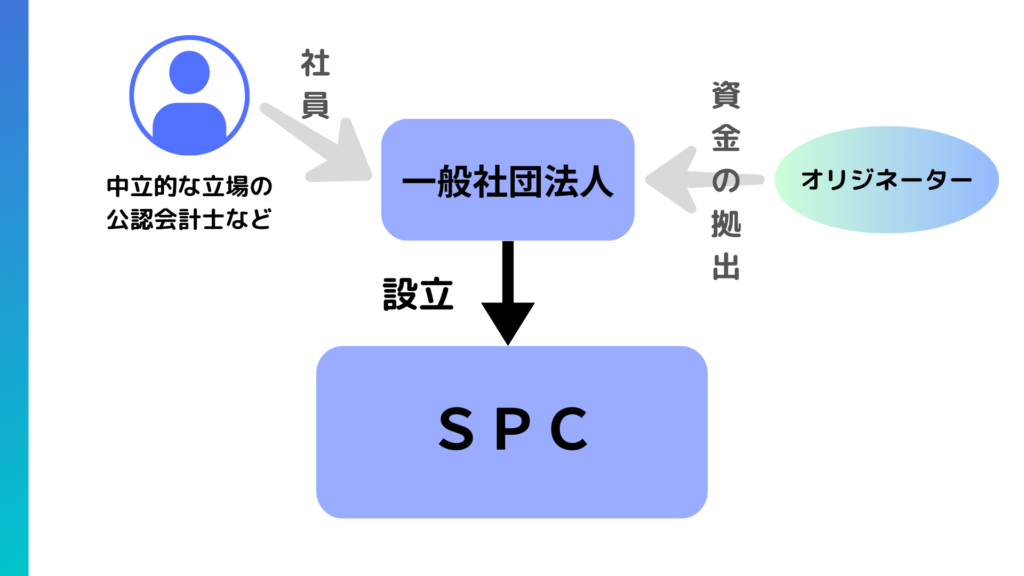

そこで、SPCへの出資者(設立者)に一般社団法人がなるというスキームが採用されることが多くなっています。

これは、資金の拠出者と議決権の保有者が必ずしも一致しない、という一般社団法人の特徴を利用したものです(出資と議決権の帰属の制度的分離)。

資金の拠出は一般社団法人では基金といい(基金制度)、負債と資本金の中間的な性格のものになっています。議決権の保有者は社員で、社員総会(株主総会に相当)において社員1人につき1個の議決権を持つのが原則です。

そして、基金の拠出者と社員はそれぞれ別々という制度になっています(どちらか片方だけでもよいし、一致させてもよいし、どちらでもよい)。

▽一般社団法人法48条1項、49条1項(※【 】は管理人注)

(議決権の数)

第四十八条 社員は、各一個の議決権を有する。ただし、定款で別段の定めをすることを妨げない。

(社員総会の決議)

第四十九条 社員総会の決議は、定款に別段の定めがある場合を除き、総社員の議決権の過半数を有する社員が出席し、出席した当該社員の議決権の過半数をもって行う。【=普通決議】

▽一般社団法人法131条

(基金を引き受ける者の募集等に関する定款の定め)

第百三十一条 一般社団法人…(略)…は、基金(この款の規定により一般社団法人に拠出された金銭その他の財産であって、当該一般社団法人が拠出者に対してこの法律及び当該一般社団法人と当該拠出者との間の合意の定めるところに従い返還義務(金銭以外の財産については、拠出時の当該財産の価額に相当する金銭の返還義務)を負うものをいう。以下同じ。)を引き受ける者の募集をすることができる旨を定款で定めることができる。…(略)…。

これによって、オリジネーターが「資金の拠出はするが議決権は持たない」という状況を作り出すことができます。

具体的には、オリジネーターから独立した中立的な立場にある公認会計士などが社員となって、 オリジネーターに資金を拠出させて、一般社団法人を設立します。そして、その一般社団法人がSPCを設立するという形をとります。

こうすれば、SPCの議決権は、一般社団法人が持つことになります(かつ、その一般社団法人の議決権も、オリジネーターは持っていない)。

イメージとしては、こういう感じです。

【一般社団法人を用いたSPC設立】

雑感

なお、管理人の知る限りでは、実際のところ、SPCという言葉はもっとカジュアルに使われており、単に特定の事業・案件のみを入れている箱のことをSPCと呼ぶ向きも多いように思います。

SPCは、本来の用語としては、本記事で見たような倒産隔離や二重課税回避などいくつか特殊な要素を備えたものを指すので、厳密にはSPCではないはずですが、そのように呼ばれています(”あれはSPCでやってるよ”みたいな感じ)。

つまり、開発中の特定の事業や物件をそれ用に作った子会社という箱で行っているだけの状態(つまりは案件の特定されたただの完全子会社)もSPCと呼んでいることが多い、ということです。

結び

今回は、ファンド法務ということで、SPCと倒産隔離について見てみました。

[注記]

本記事を含む一連の勉強記事は、過去の自分に向けて、①自分の独学や経験の記録を見せる、②感覚的な理解を伝えることを優先する、③細かく正確な理解は書物に譲る、ということをコンセプトにした読みものです。ベテランの方が見てなるほどと思うようなことは書かれていないほか、業務上必要であるときなど、正確な内容については別途ご確認ください。また、法改正をはじめとした最新の情報を反映しているとは限りませんので、ご注意ください。

SPC法務に関するその他の記事(≫Read More)

主要法令等・参考文献

主要法令等

参考文献

当サイトではアフィリエイトプログラムを利用して商品・サービスを記載しています